本文へ

オンライン手続の利用率向上に向けた国税庁の取組について

「規制改革実施計画(令和3年6月18日閣議決定)」に基づき、財務省において「オンライン利用率引上げに係る基本計画」を策定しています。

【オンライン利用率引上げに係る基本計画】

国税庁では、策定された基本計画に基づいて、更なる利用者の利便性向上を図りつつ、オンライン利用率の引上げに取り組んでいくこととしていますので、是非、e-Taxのご利用をお願いいたします。

なお、個人で事業を始めたときや法人を設立したときに必要な届出についてもe-Taxで提出が可能です。

e-Taxのご利用の流れや必要な届出などは、以下を参考としてください。

- 1.個人の方のe-Taxご利用の流れ

【e-Taxを利用するための事前準備】

個人の方が事業を始めた時の手続をe-Taxで行う場合には、e-Taxソフトをご利用いただく必要があります。

e-Taxソフトを利用するためには、パソコン等の事前準備のほか、各種手続が必要となります。

詳細は、ご利用の流れ(個人の方)をご確認ください。

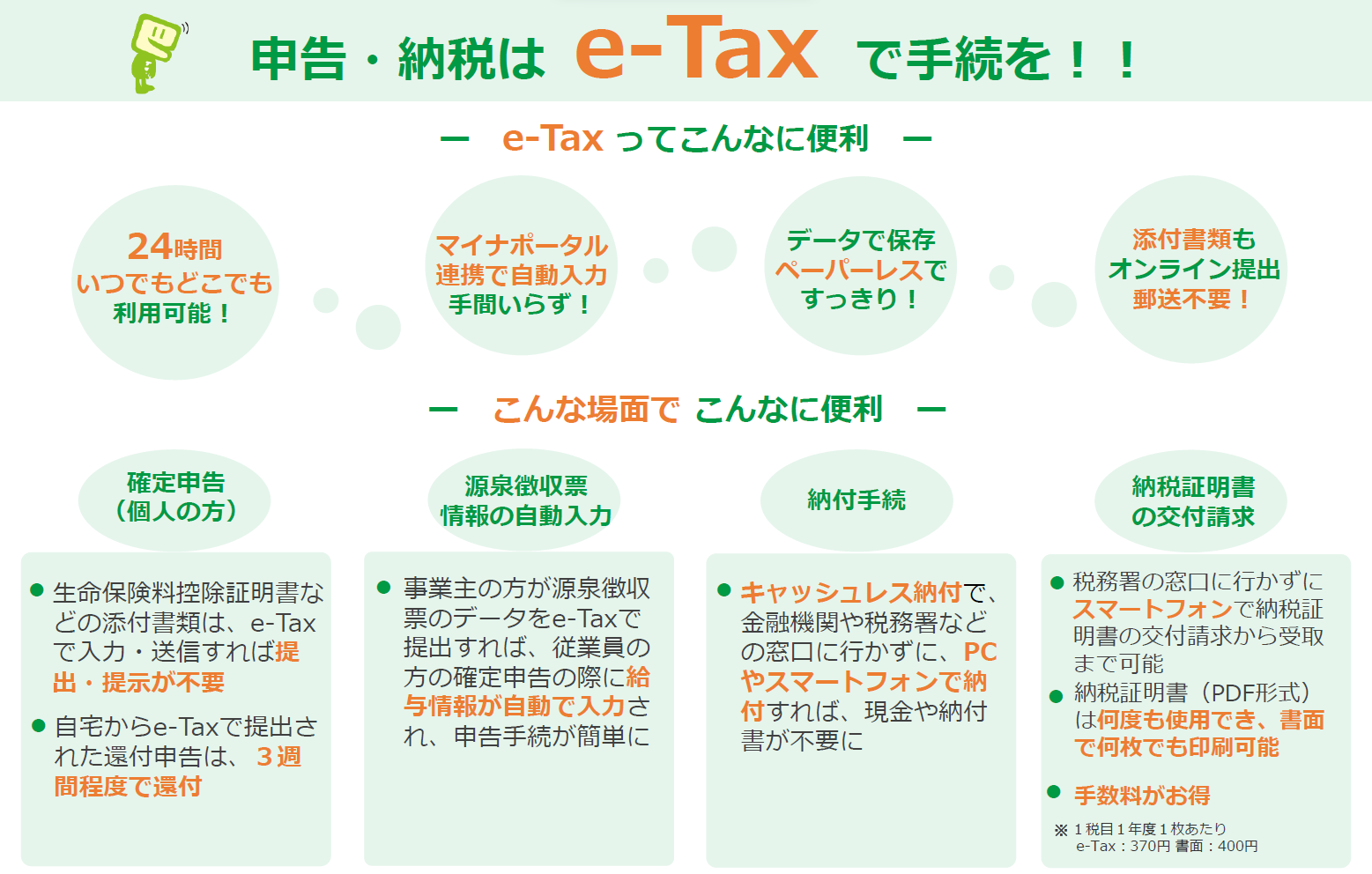

【e-Taxのメリット】

個人の方のe-Tax利用には次のようなメリットがあります。

- 給与所得の源泉徴収票をe-Taxで提出すれば、従業員の方が確定申告をする際、マイナポータル連携で給与情報を自動入力することができ、申告手続が便利になります。

- データ化した申告書等の送信により事務処理全体の効率化、ペーパレス化が可能になります。

- 書面で提出した場合より、早く還付金を受け取ることができます。

(おおむね3週間程度) - 納税証明書の交付請求手数料が、書面請求の場合より安価です。

(e-Tax:370円 書面:400円)

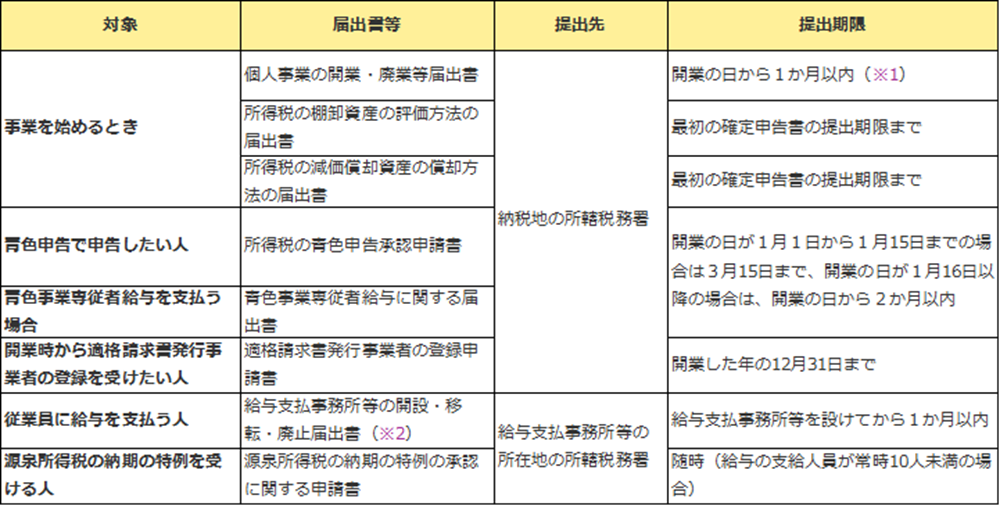

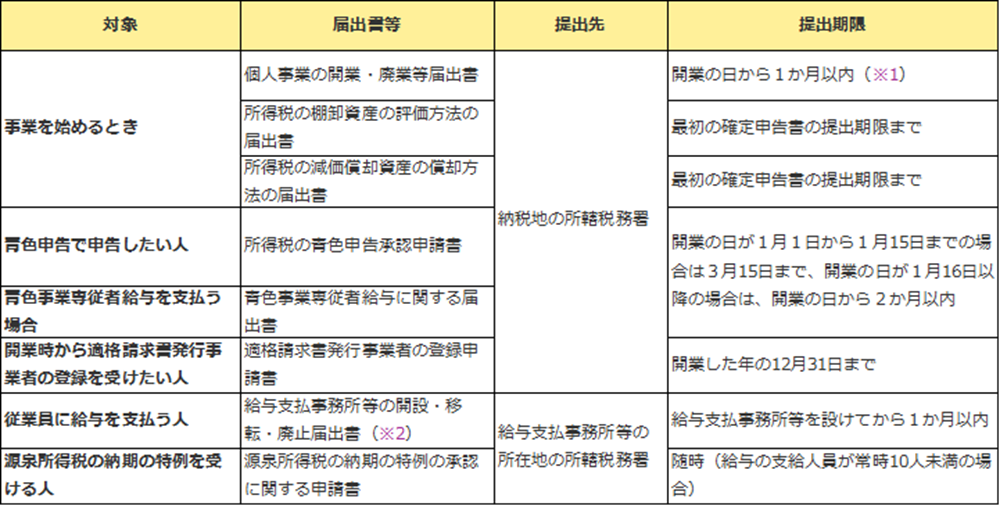

- 2.個人で事業を始めたときに必要な届出等

※1 令和8年1月1日以後に開業した場合は、その事実が生じた年の確定申告書の提出期限までとなります。

※2 個人事業の開業・廃業等届出書に給与等の支払の状況を記載した場合は、提出は不要です。(令和8年1月1日以後に開業した場合を除きます。)

- 上記提出期限(適格請求書発行事業者の登録申請書を除きます。)が土曜日、日曜日、祝日等の場合は、その翌日が期限となります。

- 消費税について、新規開業年とその翌年は、原則として免税事業者となります。

なお、免税事業者であっても、「消費税課税事業者選択届出書」を提出することにより課税事業者となることができます。

また、適格請求書発行事業者の登録を受けている間は、免税事業者となることはできません。 (「消費税のしくみ」参照)

- 1.法人の方のe-Taxご利用の流れ

【e-Taxを利用するための事前準備】

法人の方が事業を始めた時の手続をe-Taxで行う場合には、パソコンからe-Taxソフト又はe-Taxソフト(WEB版)をご利用いただく必要があります。

ご利用に当たっては、パソコン等の事前準備のほか、各種手続が必要となります。

詳細は、ご利用の流れ(法人の方)をご確認ください。

【e-Taxのメリット】

法人の方のe-Tax利用には次のようなメリットがあります。

- データ化した申告書等の送信により事務処理全体の効率化、ペーパレス化が可能になります。

- 納税証明書の交付請求手数料が、書面請求の場合より安価です。

(e-Tax:370円 書面:400円)

【大法人のe-Tax義務化について】

一定の法人が行う法人税等の申告はe-Taxによる提出が義務化されています。

詳細は、大法人の電子申告の義務化についてをご確認ください。

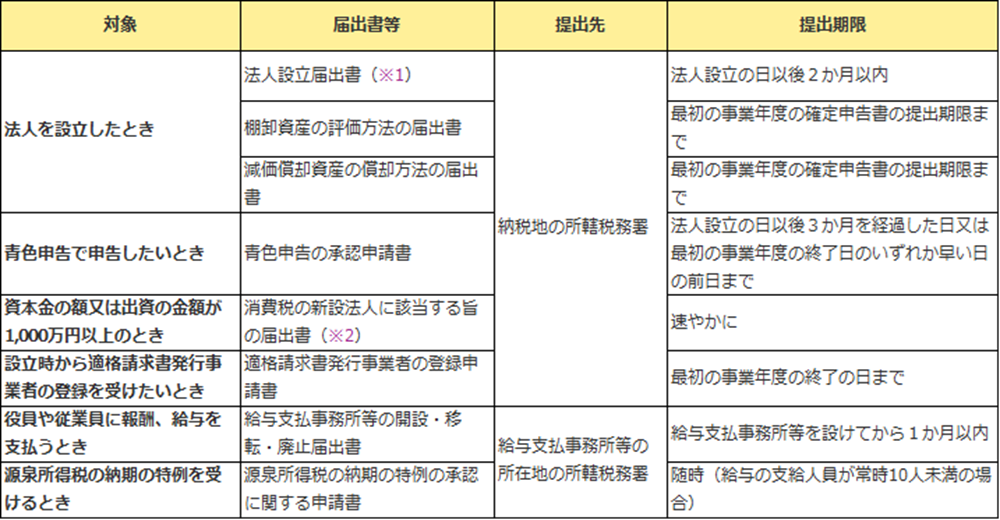

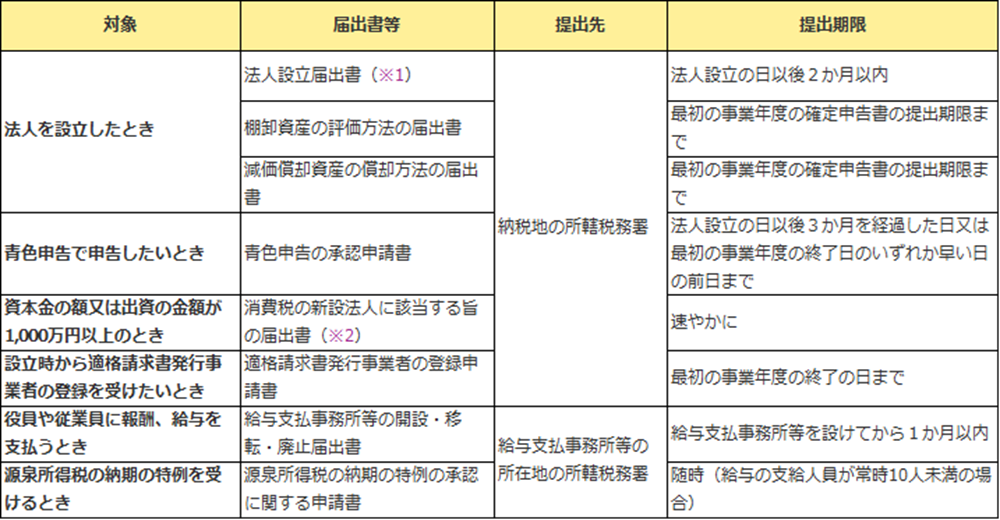

- 2.法人を設立したときに必要な届出等

法人設立ワンストップサービスはこちらをご確認ください。

※1 添付書類として、定款等の写しの提出が必要となります。

※2 法人設立届出書に消費税の新設法人に該当する旨を記載した場合は、提出は不要です。

- 上記提出期限(適格請求書発行事業者の登録申請書を除きます。)が土曜日、日曜日、祝日等の場合は、その翌日が期限となります。

-

消費税について、法人の設立事業年度とその翌事業年度は、新設法人に該当する場合等を除き原則として免税事業者となります。

なお、免税事業者であっても、「消費税課税事業者選択届出書」を提出することにより課税事業者となることができます。

また、適格請求書発行事業者の登録を受けている間は、免税事業者となることはできません。(「消費税のしくみ」参照)