添付提出における税務代理権限証書の入力方法(相続税)

概要

税理士が、申告書又は申請書(以下「申告書等」といいます)を作成する際に、納税者の方が「当該申告書等に係る通知がある場合にe-Taxによる通知を受領すること」を希望した上で、その申告書等に必要事項を記載(入力)した税務代理権限証書を添付し、代理送信した場合には、納税者の方への電子通知内容を、税理士が代理受領(確認)することができます。

なお、一人の税理士が複数の相続人等の申告をまとめて代理送信する場合において、相続人ごとに関与税理士が異なり、それぞれの関与税理士が通知書の代理受領を希望する場合は、まとめて代理送信した税理士以外の税理士は、個別に税務代理権限証書を作成し、単体で提出する必要があります(相続人ごとに代理受領できる税理士はお一人となります。)。

また、税理士が電子通知を代理受領した場合でも、納税者の方はご自身のe-Taxのメッセージボックスや通知書等一覧から通知内容を確認することができます。

税務代理権限証書の入力方法

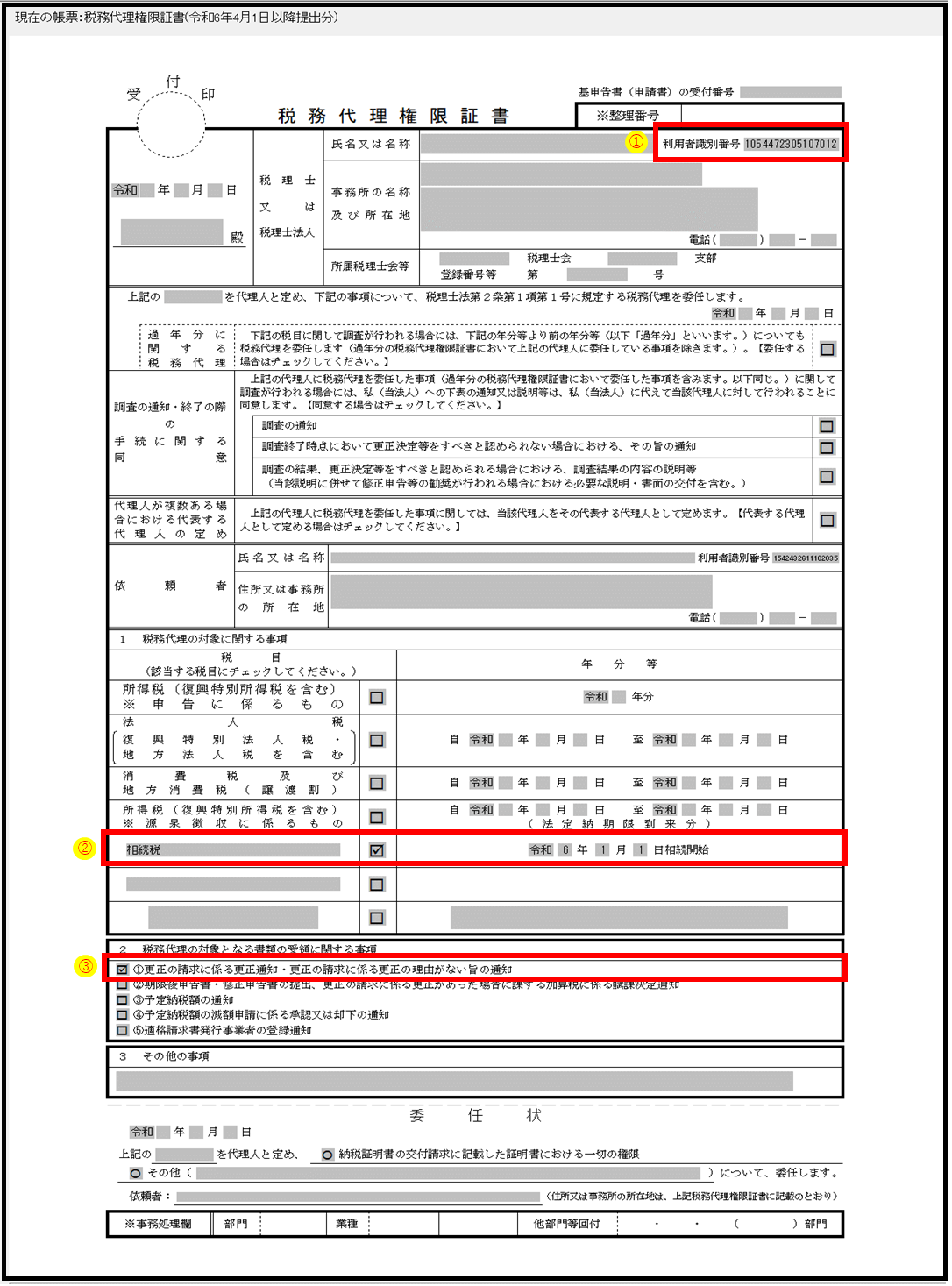

代理受領を希望される場合、申告書等に添付する税務代理権限証書に次の事項の記載(入力)が必要となります。

(税務代理権限証書に次の事項の記載(入力)がいずれか一つでもなかった場合は、税理士による電子通知の代理受領ができません。)

| 項番 | 税務代理権限証明書の欄 | 入力事項等 |

|---|---|---|

| ① | 「税理士又は税理士法人」の「氏名又は名称」欄 | 税理士の利用者識別番号 |

| ② | 「1 税理代理の対象に関する事項」欄 | 税目、年分等 |

| ③ | 「2 税理代理の対象となる書類の受領に関する事項」欄 | 代理受領(電子通知)を希望する通知の種類(チェックボックスを選択) |

留意事項

(1) 税務代理権限証書は、提出される申告書等の税目ごとに、その税務代理の内容(税目・年分等)を記載して提出してください。次の場合には、e-Tax上、代理受領に係る設定が出来ない点に御留意ください。

<代理受領に係る設定がされないケース>

相続税の申告書及び相続税の更正の請求書に添付された税務代理権限証書に、「相続税以外の税目」が記載されていても、当該「相続税以外の税目」の代理受領に関する設定はされません。同様に、「相続税」以外の税目の申告書等に添付された税務代理権限証書に、「相続税」が記載されていても、「相続税」の代理受領に関する設定はされません。

また、(いずれの税目の)納税証明書の交付請求に添付された税務代理権限証書の場合にも、e-Taxでは、代理受領に関する設定がされません。

(相続税以外の申告書等に添付して送信される場合はこちら)

(納税証明書の交付請求に添付して送信される場合はこちら)

(2) 一人の税理士が複数の相続人等の申告をまとめて代理送信する場合において、相続人ごとに関与税理士が異なり、それぞれの関与税理士が電子通知の代理受領を希望する場合は、まとめて代理送信した税理士以外の税理士は、個別に税務代理権限証書を作成し、単体で提出する必要があります(相続人ごとに代理受領できる税理士はお一人となります。)。

※e-Taxシステム上、税務代理権限証書を代理送信した税理士が代理受領の対象者となります。

(単体で送信される場合はこちら)

(3) 税理士による電子通知の代理受領は、関与される税理士が複数いる場合においても、代理送信を行っていただいた税理士に対して電子通知を送信します。1つの申告書等に複数の税務代理人がいる場合には、代理送信を行う税理士の税務代理権限証書を一枚目にして、代理送信してください。

(4) 税務代理権限証書に、税理士が代理受領するために入力が必要な事項(税理士の利用者識別番号等)の未入力・入力誤り等があり、税理士が電子通知を代理受領できない場合には、その旨メッセージボックスに受信通知が届きます。

その場合は、税務代理権限証書を個別に作成し、単体で再度送信してください。

(単体で送信される場合はこちら)